En función del tipo de activo con el que estemos trabajando, los valoradores podemos emplear cualquiera de los cuatro métodos de valoración generalmente aceptados, puesto que todos ellos se encuentran recogidos tanto en la normativa española como en la europea y la internacional, únicamente con ligeras variaciones en su manera de denominarlos.

Otros métodos de valoración mencionados en otros reglamentos o normas técnicas son fácilmente asimilables a alguno de éstos o tienen su base principal en ellos.

-

El método del coste de reemplazamiento o coste de reposición

Proporciona el valor de un activo atendiendo al coste que supondría reemplazar dicho inmueble por otro de características similares utilizando para ello los materiales y técnicas actuales.

El valor de reemplazamiento bruto corresponde a la suma del valor del suelo sobre el que se asienta el inmueble, el coste de ejecución por contrata de la edificación a nuevo y los gastos necesarios para construir el edificio.

El valor de reemplazamiento neto descuenta al valor de reemplazamiento bruto la depreciación correspondiente que se puede atribuir al activo debido a su antigüedad o a su ineficiente adaptación a su uso.

-

El método de comparación

El método de comparación obtiene el valor de tasación de un activo a partir de su comparación con otros inmuebles de características similares, de los que sí que se conoce el valor. Es probablemente el método más certero en la obtención del valor de mercado, puesto que tiene en cuenta cuánto está dispuesto a pagar el mercado por activos similares al que se valora.

Es un método aplicable a todo tipo de activos para los que exista un mercado suficiente con los que realizar la comparación. Así mismo puede emplearse para averiguar valores ”tope”, por encima o por debajo de los cuales no se comercializaría el activo a tasar.

Para que el método sea fiable es necesario que los comparables se localicen en entornos semejantes y económicamente similares, preferentemente en el mismo municipio. Así mismo, deberán de seleccionarse testigos que tengan el mismo uso funcional que el elemento valorado y características análogas, entre las que se encontrarían:

- Ubicación del elemento a valorar dentro del conjunto del inmueble, es decir, número de planta, orientación…

- Superficie del inmueble y distribución interna.

- Tipología del edificio (uso exclusivo, usos múltiples) y características constructivas del mismo.

- Servicios que posee el inmueble

- Antigüedad del activo y rehabilitaciones realizadas.

- Estado de conservación del inmueble.

En mercados con suficiente cantidad de inmuebles comparables, es posible y muy eficaz la utilización de métodos estadísticos que nos ayuden a estudiar el mercado y obtener el valor. En ellos, es necesario acudir a técnicas de análisis de regresión, seleccionando las variables más significativas en cada caso.

-

Método Residual

Los métodos residuales determinan el valor de mercado de un suelo o de un edificio destinado a la rehabilitación a partir del producto terminado, descontando del valor final todos los gastos e inversiones necesarios para su ejecución, incluyendo gastos financieros, comerciales y margen de beneficio que presumiblemente alcanzaría el promotor.

Se basan tanto en el principio del valor residual y en el principio de mayor y mejor uso puesto que debe plantearse cuál sería la promoción más probable y viable a realizar sobre el suelo que se valora.

Cuando los valores que se analizan son los actuales, es decir, no se tiene en cuenta el tiempo esperado en que se realizaría la promoción, se utiliza el método residual estático, al que corresponde la siguiente fórmula de aplicación:

Suelo = Valor de Mercado x (1- Beneficio promotor) – Costes – Gastos

Los valores correspondientes al beneficio del promotor varían mucho en función de la situación del mercado y el producto a desarrollar. Algunas normativas, como la ECO/805/2003 fijan los porcentajes mínimos a considerar para el beneficio de promotor, para garantizar unos valores sostenibles en el tiempo.

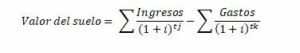

Cuando lo que se analizan son las inversiones a lo largo del tiempo y los valores esperados a futuro, en promociones a las que todavía les falta mucho desarrollo pendiente, el método a utilizar es el residual dinámico, que tiene la siguiente fórmula de aplicación:

Donde,

- Tj = Número de períodos que deben transcurrir (retroactivamente) desde que se produce determinado ingreso hasta la fecha de valoración.

- Tk = Número de períodos que deben transcurrir (retroactivamente) desde que se produce determinado gasto hasta la fecha de valoración.

- i = Tipo de actualización considerado

-

Método de actualización de rentas

Pretende calcular el precio más probable que un inversor medio estaría dispuesto a pagar por adquirir un bien capaz de producir rentas.

Se basa en el principio de anticipación puesto que pretende determinar el valor presente de las rentas netas futuras que puede producir determinado activo, para lo que se ha de emplear la siguiente fórmula:

![]()

Donde,

- VA = Valor actual

- Tj = Número de períodos que deben transcurrir (retroactivamente) desde que se produce determinado ingreso hasta la fecha de valoración.

- Tk = Número de períodos que deben transcurrir (retroactivamente) desde que se produce determinado gasto hasta la fecha de valoración.

- i = Tipo de actualización considerado

- n = número de periodos totales desde el momento de valoración hasta el momento en que se produce el último flujo de caja.