¿POR QUÉ ES IMPORTANTE REALIZAR UNA TASACIÓN OFICIAL CUANDO SE HACE UNA DONACIÓN DE BIENES INMUEBLES?

¿Qué es una donación?

La donación es una de las posibles formas de transmisión de bienes inmuebles que hay en España. Se utiliza por ejemplo para entregar una vivienda a un hijo sin tener que esperar a una futura herencia.

En una donación hay dos intervinientes: el donante y el donatario. El donante entrega el bien y el donatario lo recibe. La transmisión debe ser gratuita para ser considerada como donación.

Se consideran bienes inmuebles todos aquellos que tienen una situación fija y no pueden ser desplazados sin alterar su naturaleza. Es el caso de terrenos, viviendas, garajes, fincas o edificios entre otros.

La normativa

El Impuesto sobre Sucesiones y Donaciones está regulado por una ley estatal. Sin embargo, hay diferencias en función de las Comunidades Autónomas, ya que en algunas está bonificado parcialmente o casi totalmente.

Como norma general se aplica la normativa de la Comunidad Autónoma donde reside el donatario. Pero cuando se trata de bienes inmuebles, tenemos en cuenta la norma de la Comunidad donde se ubica el bien.

¿Quién paga más?

A nivel impositivo hay diferencias en las donaciones en función del grado de parentesco. Siendo el más beneficioso el primero y aumentando la cantidad a pagar cuanto más lejano sea. Se consideran familiares de primer grado los hijos, padres, suegros y yerno o nuera. Y de segundo grado los abuelos, hermanos, cuñados y nietos.

El patrimonio que tiene el donatario también influye en el porcentaje que se tiene que pagar. Siendo mayor la cantidad a pagar cuanto mayor es el patrimonio.

Donación o compraventa

La principal diferencia entre la donación y la compraventa es que en la segunda hay un pago de por medio. Y esto tiene que constar en la escritura, así como el método de pago. Hay algunos aspectos concretos que se deben tener en cuenta:

- En el caso de un matrimonio en régimen de gananciales, para que el bien sea privativo del adquiriente y no del matrimonio, se tiene que realizar y demostrar que se ha comprado con dinero privativo del cónyuge.

- Cuando hacemos una donación a un hijo el bien será privativo del donatario, aunque esté casado en gananciales.

- Elegir entre donación y compraventa también implica consecuencias de cara a una futura herencia entre hermanos. Si has recibido un bien donado, eso se descontará de la parte correspondiente de la herencia. Sin embargo, al realizarlo como compraventa ese bien no cuenta en la cuota de la herencia.

Para calcular los impuestos hay que analizar cada caso, ya que ambos impuestos varían en función de la Comunidad Autónoma.

¿Qué impuestos afectan a la donación?

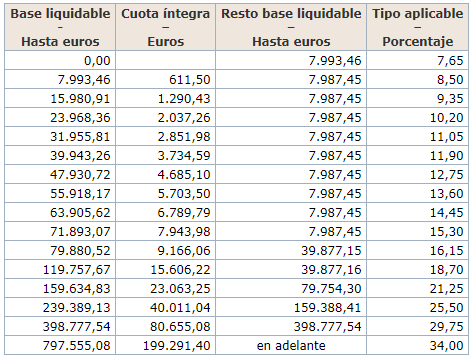

En una donación hay varios impuestos a tener en cuenta. El donatario paga el Impuesto de Donaciones, que oscila entre el 7,65% y el 34% según los siguientes tramos.

El donatario también debe pagar un impuesto municipal sobre el incremento del valor del terreno, conocido como impuesto de plusvalía. Cuando se realiza una compraventa este impuesto lo paga el donante.

Al realizar una donación el donante deberá incluir en su declaración de IRPF ese incremento de patrimonio.

Donaciones frente a herencias

Las herencias están contempladas en el Impuesto sobre Sucesiones y Donaciones. Al recibir una vivienda en herencia hay una reducción del 95% sobre la base imponible, hasta un máximo de 122.606€. Este porcentaje se puede ver ampliado mediante bonificaciones autonómicas.

En la Comunidad de Madrid la reducción por herencia se mantiene en el 95%. Sin embargo, en el caso de la donación la bonificación puede llegar hasta el 99%.

El Impuesto sobre el Incremento de Valor de Terrenos de Naturaleza Urbana (IIVTNU) lo pagará siempre quien recibe el bien.

Es importante saber dónde tenemos que pagar los impuestos. En el caso de herencia hay que liquidar en el lugar donde residía el fallecido. Y si se trata de una donación se tiene en cuenta el lugar donde esté el inmueble.

¿Cuánto vale realmente mi piso?

Ahora que conoces qué impuestos afectan a la donación, es importante saber el valor del inmueble. Para ello lo mejor es hacer una TASACIÓN.

La liquidación de los impuestos correspondientes se realiza sobre una base imponible que fija el contribuyente. Esta base imponible se identifica como valor real del inmueble, ya que no hay nada establecido en la normativa tributaria. Ha sido el Tribunal Supremo el que ha fijado una definición del valor real, asimilándolo al valor de mercado. Este valor se obtiene a través de una tasación inmobiliaria.

La Administración siempre tendrá la posibilidad de comprobar el valor establecido. Por lo tanto, encargar una tasación nos puede ahorrar muchas reclamaciones y disputas con la administración.

Diferencias reales entre Comunidades Autónomas

A continuación, llevamos a cabo una comparativa entre las tres principales ciudades de España: Madrid, Barcelona y Valencia.

Para el cálculo se parte del valor que tenga el bien reducido por las cargas y deudas deducibles. A este resultado se sumarán las donaciones anteriores si las hubiera. Esto nos da la base imponible.

A la base imponible se le restan las reducciones a las que tenga derecho y se obtiene la base liquidable. Sobre ésta se aplicará la tarifa correspondiente y los coeficientes multiplicadores obteniendo la cuota tributaria.

A esta cuota se le restan las deducciones y bonificaciones correspondientes quedando así determinado el importe a ingresar.

Madrid

Reducciones: en el caso de donaciones de metálico formalizadas a partir del 1 de enero de 2019 en documento público a favor del cónyuge, hijos, nietos o hermanos del donante, se podrá aplicar una reducción del 100% de la donación recibida con el límite máximo de 250.000€.

Esto será posible siempre que el importe donado se destine antes de un año a la adquisición de vivienda habitual, de acciones y participaciones sociales, o de bienes servicios y derechos.

Bonificaciones: para la aplicación de éstas será imprescindible realizar la donación en documento público.

- 99%: cuando el donatario sea descendiente (hijo, nieto…), cónyuge o ascendiente (padres, abuelos…) y adoptados.

- 15%: donaciones producidas a partir del 1 de enero de 2019 entre hermanos.

- 10%: donaciones hechas a partir del 1 de enero de 2019 entre colaterales de tercer grado por consanguinidad. Es decir, para tíos y sobrinos.

Cuando la donación sea en metálico, será necesario que el origen de los fondos donados esté debidamente justificado.

Barcelona

Cuota tributaria: en Barcelona se aplican diferentes coeficientes multiplicadores en función del grado de parentesco del contribuyente con el transmitente.

- Grupo I y II: coeficiente 1. Aplicado a ascendientes, descendientes y cónyuges.

- Grupo III: coeficiente 1,5882. Para colaterales de segundo y tercer grado, y ascendientes y descendientes por afinidad.

- Grupo IV: coeficiente 2. Cuando se trata de colaterales de cuarto grado o mayor, y extraños.

Estos grupos son los definidos en la ley del Impuesto de Sucesiones y Donaciones.

Bonificaciones: la normativa de Cataluña no recoge bonificaciones en el caso de las donaciones. Sin embargo, si lo hace cuando se trata de herencias.

Valencia

Reducciones: encontramos varios casos en función del grado de parentesco y otros aspectos.

- Reducción de 100.000€ a cada hijo mayores de 21 años con un patrimonio inferior a 600.000€. Si el hijo es menor de 21 se añaden 8.000€ por casa año hasta los 21, hasta 156.000€ como máximo.

- También se reducen 100.000€ en donaciones a nietos huérfanos y abuelos cuyo hijo hubiera fallecido. Siempre con la condición de tener un patrimonio preexistente inferior a 600.000€, en ambos casos.

- 240.000 € en las adquisiciones por discapacitados físicos/psíquicos en grado 65-33%.

- Si el adquiriente es el padre o hijo discapacitado físico en grado superior al 33% se reducen 120.000€.

Cuota tributaria: coeficientes multiplicadores para Valencia en función del grado de parentesco.

- Grupo I y II: entre 1 y 1,2. El coeficiente 1 hasta 390.657,87€ de p

atrimonio previo y 1,2 para los que superen los 3.936.629,28€. - Grupo III: coeficiente entre 1,5882 y 1,9059 en función del patrimonio del adquiriente.

- Grupo IV: entre 2 y 2,4 según el patrimonio preexistente.

Los grupos afectan a las mismas personas que en el caso de Barcelona.

Bonificaciones: en la normativa de la Comunidad Valenciana no hay bonificaciones en el caso de las donaciones.